「ライフカードの審査基準は厳しいの?」

「審査通過率を上げる方法が知りたい」

ライフカードを作りたいけど審査に自信が無くて躊躇している方は多いです。

それは、ほとんどの人が自分のクレヒスや属性で審査に通るか不安だからという理由ですが、審査基準を知って自分のクレヒスと照らし合わせる事で不安を払拭する事が出来ます。

そこで今回は、どうしてもライフカードを作りたい方向けに、審査基準や傾向を徹底的に検証して解説します。

これを読めばライフカードの審査についての不安が無くなり、審査通過率を上げる事も出来ますよ!

また、通常のライフカードよりも審査基準が優遇されている「ライフカード有料版」も紹介しています。そちらも参考にしてください。

ライフカードの審査基準と傾向を徹底解説

ライフカードの審査基準や傾向を解説するにあたって、ライフカード側が「審査基準」を公式に発表していれば良いのですが、残念ながら公表されていません。

ですので基本的に公式の情報ではありませんが、口コミや実績を分析して解説していきます。

申し込み資格は18歳以上

ライフカードの申込資格は、

「日本国内にお住いの18歳以上(ただし高校生を除く)で、電話連絡が可能な方。未成年の方は親権者の同意が必要」

となっています。

これを見る限りだと、ほぼ全ての人が対象になりますね。

職業の指定もありませんし、未成年や学生でも申し込みが可能となっています。

「電話連絡が可能な方」の意味は意外と深い!

申し込み資格の中に「電話連絡が可能な方」という部分がありますが、これは単に「電話連絡が取れないと困るから」と思ってしまいますよね。

しかし、確かにそれもあるんですがそれだけではありません!これは実は審査の一つでもあるんです。

「電話連絡が可能な方」と言うのは電話料金の支払いが出来ている人かどうかを確かめている

このように、実は支払い能力を確かめる意味もあるんですね。

対象の年収は50~100万円以上

必要年収ですが、特に公式の発表はありません。

ただ、大学生でも申し込み可能という事なので、学生アルバイトの年収はだいたい50~100万円くらいだと考えると、最低でも50万円以上あれば良いのかなと予想できます。

未成年であれば年収50万円程度にプラスして親権者の同意が必要になりますので、親権者に安定した収入も求められます。

社会人なら最低でも200万円以上という所ですね。

ライフカード対象者の予想

- 社会人なら年収200万円以上

- 未成年・大学生なら年収50万円以上で、未成年は安定した収入がある親権者の同意が必要

これはあくまでも目安です。上記の数字以下でも可能性が無いわけじゃありません。

年収によって限度額が変わる!

クレジットカードには限度額があり、一律いくらと決まっているわけじゃなくて人によって金額は変わります。

理由はそれぞれの支払い能力に違いがあるからで、年収が少ない人は低い限度額にする事でリスクをコントロールしています。

という事は、よく考えると年収額はそれほど問題ではないという事になりますね。

ただ、限界はあります!

クレジットカードの最低限度額はおそらく10万円だと思いますので、10万円の限度額が貰えるくらいの年収は必要です。

年収に対していくらの限度額になるかの明確なルールはありませんが、限度額10万円なら年収50万円くらいは必要になるんじゃないでしょうか。

クレヒスにキズがあると審査通過は厳しい

ライフカードに限らず、クレジットカードの審査ではクレヒスはかなり重要視されます。もしキズがあれば確実に審査には通らないと思って間違いありません。

※クレヒスとは,クレジットカードやローンの利用履歴の事です。

クレヒスにキズが付いてしまう原因

以下の事があると「クレヒスにキズが付く」と言われています。

- 「クレジットカードやローンなどの支払いを3ヵ月以上延滞」

- 「債務整理・自己破産」

支払いの延滞を1ヶ月すると「P(一部入金)」や「A(入金無し)」のマークが付きます。「A」が3ヶ月以上連続すると「異動」という記録が付きます。

この「異動」が記録される事を「キズが付く」と言います。

そしてキズが付いた状態は「信用の無い人」とみなされてしまいます。実際に「ブラックリスト」というリストが存在するわけではなく、キズがある状態を「ブラックリスト」と言っているだけです。

※ちなみに1~2ヵ月の延滞ならキズ(異動)は付きませんが、「P」や「A」がしっかりと記録されているので審査に大きく影響します。

「異動」は5年、「P」や「A」は2年残る

「クレヒスにキズがあっても審査に通った」は勘違い

クレジットカード情報サイトで「クレヒスにキズがあっても審査に通った」なんて口コミを見たことがありますが、

結論から言うと絶対にあり得ないですね。

クレジットカード会社はユーザーの支払い分を建て替えるわけですから「信用」を求めます。

しかし、キズがあるという事は支払い延滞を3ヶ月以上繰り返した過去がるわけですから「信用」を得る事は難しいですよね。

自分がお金を貸す立場になった時に、貸す相手が延滞の常習者だったら貸さないと思います。それと一緒ですね。

「キズは付いていなかった」が正解

作れた理由は、おそらく「キズが付いている」と勘違いしていただけで、実際はキズは付いてなくて、直近の支払い状況が改善していたからだと思います。

おそらくクレヒスはこんな状態だったのではないでしょうか。↓↓

- 「P(一部入金)」だけで、直近の支払いは出来ていた。

- 「A(入金無し)」があったけど2ヵ月連続までで「異動」は付いておらず、直近の支払いは出来ていた。

- 「P」や「A」はあったが、直近1~2年はしっかりと入金が出来ていたので「P」や「A」が押し出されて消えていた。

このどれかだったから作れたのでしょうね。

ちなみにこんな事でもクレヒスにキズが付きますよ。

↓↓

携帯端末ローンの支払い延滞も記録が残る

スマホ携帯端末は、かなり高額になってきているので、今や分割で支払う事が多いですよね。この時に利用する分割払いはれっきとしたローン取引になりますので、しっかりとクレヒスに記録されます。

もし過去に分割払いを滞納したり踏み倒している場合、ローンの支払い延滞になりますのでクレヒスにキズが付いてしまっている可能性があります。

もし心当たりがあるなら一度調べてみた方が良いかもしれませんね。信用情報の開示は1000円でパソコンやスマホから出来ますよ!

スーパーホワイトでも審査通過が可能

「スーパーホワイト」とは、クレジットカードやローンの利用履歴(クレヒス)がまったく無い人の事を指す業界用語で、利用履歴(クレヒス)が真っ白である事からこのように呼ばれています。

- 10代~20代前半で初めてクレジットカードを作る人

- 現金主義で1度もローンやクレジットカードを組んだことが無い人

- ブラックリスト情報が消えた人(正確にはブラックリスト明けは「ホワイト」なんて言われます。)

こんな人たちが「スーパーホワイト」です

実はこのスーパーホワイトは審査落ちする可能性が高くなってしまいます。

スーパーホワイトの審査は慎重になる

延滞歴も無いし、他社借入も無いわけですから一見すると優良顧客のように思いますが、逆に今までの実績も無い事になるので審査は慎重になります。

なぜなら「信用力」を審査するにはクレヒスを見るのが1番ですが、それが出来ないので判断に困るからです。

そうなるとクレジットカード会社は「リスク回避」という選択をしやすくなり、審査落ちになってしまうのです。

しかし、スーパーホワイトでもそれほど問題にならない場合もあります。

10~20代なら問題にならない

10代や20代前半の方なら、これまでにクレヒスが無いのは自然な事なのでスーパーホワイトである事を気にされません。

それよりもこの年代は年収が低い事がほとんどなので、そちらの方が気にされます。

将来性も期待してもらえる

ですが、10代や20代前半は「これから長きに渡って自社のお客さんになってくれるかもしれない」という将来性も期待してもらえますので、年収が低くても余程の事が無ければ問題ないでしょう。

普通に働いていて安定収入があれば余程の事が無い限り審査には通るでしょう。

学生で無ければ年収は200万円が目安です。もちろんそれ以下でも全然可能性はありますよ!

もし10~20代でスーパーホワイトなら、審査に通りやすい「若者向けのクレジットカード」も各社がリリースしていますので、そちらも検討してみても良いと思います。

学生・若者におすすめのクレジットカードはコチラの記事をご覧ください。

-

-

学生クレジットカードランキング2020年版!年会費無料で高還元率!

「学生クレジットカードランキング上位はどれ?」 「ポイントが貯まる学生クレジットカードが知りたい!」 ...

30代以上のスーパーホワイトは要注意

スーパーホワイトである事が大きな問題となりやすいのは30代以上からです。

なぜなら30代以上でスーパーホワイトだと、これまでにクレヒスが無い理由を気にされてしまいます。

これまで現金主義でクレジットカード初心者だったとしても「ブラックリスト明けじゃないか?」と疑われたりするからです。

- 10~20代前半➡「クレジットカード初心者」「これからの実績作りに協力しよう」

- 30代以上➡「ブラックリスト明けじゃないか?」「信用できるかわからない」

30代以上でスーパーホワイトだとこのような判断になる事があります。

職業や年収で信用を得るしかない!

スーパーホワイトである事はどうしようもありませんので、他の要素で信用を得るしかありません。

例えば職業は正社員で、しかも勤続年数は3~5年以上あるとかなり信用を得る事が出来るでしょう。

年収は30代以上という事を考えると、350万円以上は欲しいですね。

もし、正社員じゃない、勤続年数が3年未満、年収が350万円未満だと厳しくなると思って間違いないですね。

経営者の方の場合、余計に「ブラックリスト明け」を疑われてリスク回避で審査落ちになる可能性が高くなると思います。

こんなクレジットカードもあります!

↓↓

クレヒスを磨いてから申し込んだ方が確率は高くなる!

「スーパーホワイトだけどどうしてもライフカードが欲しい」という方は、少しでもクレヒスを積んでから申し込んだ方が確率が上がります

ライフカードもかなり審査は優しい方だと思いますが、さらに審査に通りやすいと言われているクレジットカードがありますので、まずはそちらでクレヒスを磨く所から始めてみても良いと思います。

審査に通りやすい!スーパーホワイトにおすすめのクレジットカードはコチラの記事をご覧ください!

-

-

審査が優しい?おすすめクレジットカードとその理由!

「審査が優しいおすすめクレジットカードは?」 「無職・フリーターでも申込める?」 「他社で審査落ちで ...

ブラックリスト復帰後のスーパーホワイトの方におすすめのクレジットカードはコチラ

-

-

ライフカードゴールドは独自の審査基準で作りやすい!メリットデメリットを徹底解説

「ライフカードゴールドの独自の審査基準って何?」 「過去に延滞があっても作れるの?」 「学生時代に携 ...

多重申込は審査落ちの原因になる

短期間で複数のクレジットカードを申し込む事を「多重申込(たじゅうもうしこみ)」と言って、クレジットカードの審査に悪い影響を与えます。

どのくらいの期間で何枚申し込んだら「多重申込扱い」になるのかは特にありませんし、月の申込枚数、所有枚数に制限もありませんが、なぜ多重申込は審査に悪い影響があるのでしょうか?

多重申込はクレジットカード会社の印象が最悪

「多重申込」はクレジットカード会社の印象が以下のようになります。

- 「入会キャンペーン目的」

- 「スグに解約しそう」

- 「作ってもあまり利用してくれそうにない」

- 「多重債務になって利用額の回収が出来なくなるかもしれない」

これはどれも最悪ですが、とくに入会キャンペーン目的は最悪です。

クレジットカードはだいたい新規入会でポイントなどが貰える入会キャンペーンを開催していますが、

実際にこの入会キャンペーン目的でクレジットカードを作って、特典を貰ったらすぐに解約するか、その後まったくクレジットカードを利用しないという人が居ます。

クレジットカードを作るとクレジットカード会社は発行費用や管理費が必要になりますので、全く使ってもらえなかったら赤字になります。

クレジットカード会社はこれをさけたいので、多重申込は警戒するのです。

クレカに申し込むと信用情報に記録される

クレジットカード会社は、なぜ多重申込をしている事がわかるの?と言う疑問が湧いてきますが、実はクレジットカードを申し込むと申し込んだ事実が個人信用情報に記録されるのです。

いつ?何枚申し込んでいるかは全て把握されてしまいます。

ちなみにクレジットカードの申し込み履歴は6ヶ月残りますので、6ヶ月以内で多くても3枚くらいまでにしておいた方が無難ですね。

審査に自信がないならライフカード有料版がおすすめ

画像出典:ライフカード公式サイト

ライフカードには券面デザイン・基本機能がまったく一緒ですが、年会費無料の「通常版」と、年会費有料の「有料版」の2種類があります。

有料版の方は年会費が5500円(税込)で海外旅行保険などの特典が増えていて、最大の特徴は「独自の審査基準」で通常版よりも作りやすくなっている所です。

有料版の対象者は「クレヒスに不安がある方」

有料版は過去に支払い延滞や携帯電話料金の延滞など、クレヒスに不安がある方が対象となっています。

画像出典:ライフカード公式サイト

通常版と有料版の審査基準の違い

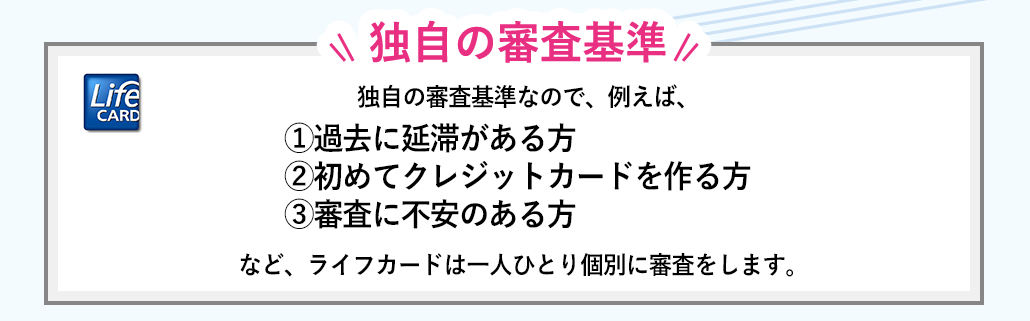

通常版と有料版の審査基準の違いですが、有料版の公式サイトにはこのような審査基準の表記があります。

画像出典:ライフカード公式サイト

ライフカード有料版の独自審査基準

- 過去に延滞がある方

- 初めてクレジットカードを作る方(スーパーホワイト)

- 審査に不安のある方

1人ひとり個別に審査をします。

通常版ではこのような特徴の方は審査に通りにくくなっているはずなので、これが審査基準の違いとなります。

特典などの違いもありますので見て行きましょう。

通常版と有料版の特典の違い

通常版と有料版は特典などに違いがあります。

以下は有料版の内容で、通常版には無い内容となっています。

- 国際ブランドはMastercardのみ

- 年会費5500円(税込)

※初年度年会費はクレジットカード受け取り時に代引き - 国内・海外旅行保険付帯

- シートベルト保険付帯

- 弁護士無料相談サービス

国際ブランドはMastercardのみ

通常版の国際ブランドはMastercard以外にもVISA、JCBから選択する事が出来ますが、有料版はMastercardのみとなっています。

年会費5500円(税込)

通常版が年会費無料なのに対して、有料版は5500円(税込)となっています。

年会費は初年度分のみカードのお届け時に代金引換となり、2年目からは自動振替となります。

国内・海外旅行保険が付帯

国内・海外旅行保険が付帯しています。

旅行中の様々なトラブルで補償を受ける事が出来ます。

国内旅行保険の詳細(利用付帯)

| 補償内容 | 最高保険金額 |

| 傷害死亡・後遺障害 | 1000万円 |

年会費が有料でも国内旅行保険は付帯していないクレジットカードもありますので、しっかりと付帯しているのは嬉しいですね。

海外旅行保険の詳細(自動付帯)

| 補償内容 | 最高保険金額 |

| 傷害死亡・後遺障害 | 2000万円 |

| 傷害・疾病治療費用 | 200万円 |

| 救援者支援費用 | 200万円 |

| 賠償責任 | 2000万円 |

| 携行品損害 | 20万円 (免責金額3000円) |

傷害・疾病治療費用は最も利用する可能性が高くて重要ですが、最高200万円の補償となっているのでひとまず安心出来る金額です。

シートベルト保険の詳細(自動付帯)

シートベルト保険は日本国内で車に乗っていて、シートベルトを着用していた場合の事故を補償してもらえます。

| 補償内容 | 最高保険金額 |

| 死亡 | 200万円 (事故から180日以内) |

| 重度後遺障害 | 200万円 (終身常に介護を要する場合など) |

有って損をするものではないのであるなら良いですよね。

弁護士無料相談サービス

1時間無料で弁護士に法律相談が出来る特典です。

ライフカード提携弁護士事務所なので安心して利用が出来ます。電話または面談での相談が可能で、面談なら東京・神奈川・大阪・兵庫・福岡の事務所になります。

弁護士の相談は通常なら1時間で10000円くらいになりますので、かなりお得な特典ですね。

有料版の審査が通りやすい理由は消費者金融系カードだから

ライフカードは消費者金融大手のアイフルの子会社です。

消費者金融が親会社という事で、審査が優しいと言うイメージがありますが、ライフカードの審査とアイフルの審査は別々に行われていますのでそこはあまり関係がありません。

しかし、ライフカード有料版はかなり審査が優しくなっていて、消費者金融が発行しているクレジットカードに近い印象です。

ですのでライフカード有料版は消費者金融系のクレジットカードと言っても過言では無く、審査に通りやすいのは間違いなさそうです。

というか、公式サイトを見てもらえれば審査が通りやすいのは一目瞭然です!誰もが審査に取りやすいだろうと思ってしまいますよね!

アイフルで過去に延滞などの事故があると厳しい

もし過去にアイフルでお金を借りていて延滞、債務整理などをしていたら、もしかするとアイフルの社内情報で「ブラックリスト客」として登録されている可能性があります。

もしそうなっていると、審査の時に必ずその情報が出てきてしまうので有料版といえども審査は厳しくなる可能性があります。

もし該当するようでしたら通常版はもちろん、有料版の申込でも審査落ちする可能性が高くなってしまいます。

ライフカードの審査方法を解説

在籍確認、審査方法、審査期間などライフカードの審査に関する情報を解説します。

どのような審査を行っているのかを知っておく事は、審査通過率を上げるためにも重要なので参考にして頂ければと思います。

在籍確認は人によって有る

クレジットカードを作る時に気になる事の1つに「在籍確認」があります。

- 「(個人名)と申しますが、〇〇さんはお見えでしょうか?」

このように「本当に会社に勤めているかどうか」を確かめるために、申込者宛に個人名で会社に電話がかかってきます。

電話では特に要件を述べる事はありませんので電話に出た人に詳細を知られる事はないですが「借金?」なんて勘繰られてしまう事もありますので、出来れば無い方がありがたいです。

最近はほとんど無いが100%ではない

在籍確認はカードローンや消費者金融で融資を受ける時にはほぼ間違いなくありますが、最近はクレジットカード審査ではあまり行われなくなってきました。

しかし「在籍確認は行いません」という文言が公式に出てるわけではないのでライフカードの審査で在籍確認の有無は正確にはわかりません。

口コミを見ると、在籍確認があった人はだいたい以下の特徴の方が多いですね。

在籍確認されやすいのはスーパーホワイト、転職後に初めて申し込む人が多い

まず、在籍確認を行う目的は「本当にその会社に勤めているのかを確かめるため」です。

確認が必要だと思われた場合に在籍確認があると考えれば良いと思います。

確認が必要だと思われる人は以下の通りです。

- 転職などで会社を変わってから初めて申し込みをする人

- クレヒスが「スーパーホワイト」の人

100%ではないですが、上記に当てはまる方は「あるかもしれない」と思っておいた方が良いかもしれませんね。

有料版の申込は在籍確認ありの可能性が高い

有料版は普通の人よりも「問題ありそうな人」が申し込むと思いますので、ライフカード側も審査に慎重になると思います。

そうなると在籍確認はおそらく行われるのではないかと思います。

審査時間は最短5分で回答あり

ライフカードは審査結果が出るのは早いです。最短5分~基本的には翌営業日(12時までの申込)に審査が完了します。

もし、引っかかる事があれば2~3日かかってしまう事もあります。

カードの発行は審査完了から最短3営業日となっていますので、実際にカードが手元に届くのは早くても4日くらいは見ておいた方が良いですね。

審査が早い・即日発行可能なクレジットカードならコチラの記事もご覧ください。

-

-

審査スピードが早いクレジットカードは?審査結果はメールで最短2分後!

「審査が早いクレジットカードが知りたい!」 「最短2分で審査が終了するって本当?」 クレジットカード ...

有料版は時間がかかる

最短5分で回答が可能なのは通常版の審査です。

有料版の場合は独自の審査基準で個別審査が行われますので、ある程度の時間がかかると思っておいた方が良いですね。

自動審査のスコアリングシステムを採用

現在、多くのクレジットカード会社は機械による自動審査を採用していてライフカードもおそらく同様です。(正式に発表されているわけではありません)

自動審査の方法は「スコアリングシステム」というもので、申込者の年齢・職業・年収・他社借入額などに対してスコアを付け、合計スコアが規定のスコア以上なら可決で、それ以下なら否決というような方法だと思います。

スコア(採点)のイメージ

例えば年収の項目でしたらスコアは以下のようなイメージの採点になります。

| 申込者の年収 | 採点 |

| 50万円未満 | 0点 |

| 100万円未満 | 10点 |

| 100万円~199万円 | 30点 |

| 200万円~299万円 | 40点 |

| 300万円~399万円 | 60点 |

| 400万円~599万円 | 80点 |

| 600万円~799万円 | 110点 |

このように年収が高いほど点数が高くなっていく感じです。

他には

- 職業の項目ならアルバイトより正社員

- 勤続年数は3年より5年

- 勤務先は中小企業より大企業

後者の方が点数が高くなります。

各項目で低い点数ばかりになってしまうと、最終的に規定のスコアに足りずに審査落ちとなります。

有料版は人による手動審査

スコアリングシステムによる自動審査は「通常版」の審査で、「有料版」の場合は独自の審査基準で個別審査が行われます。手動審査になります。

土日祝も審査可能

基本的には機械による自動審査を行っていますので、土日祝でも審査は行われます。

しかし、カードが発行されるのは休み明け(営業日)になりますので、すぐに手に入れるのは無理ですね。

もし土日中にクレジットカードを手に入れたいという事なら以下の記事をご覧ください!

土日祝でも急いで作りたい方!即日発行可能なクレジットカード

↓↓

-

-

土日祝でもクレジットカードは作れる?審査も発行も即日のおすすめ3選

「土日祝でも作れるクレジットカードが知りたい」 「当日中に作れるって本当なの?」 クレジットカードを ...

有料版は土日祝の審査は不可

有料版の場合は自動審査とは異なり、人が行う「手動審査」になりますので、土日祝は審査が行われないと思います。(公式の発表は無いのでわかりませんが、おそらく間違いないと思います)

まとめ

ライフカードの審査難易度ですが、結論は審査難易度は高くないです。かなり審査通過の確率が高いと思って良いですね。

さらに審査が優しい有料版もありますので、基本的には誰でもライフカードを持つ事が出来るでしょう。

審査基準、傾向に付いてまとめておきます。

まず、申し込み資格は以下の通りです。

「日本国内にお住いの18歳以上(ただし高校生を除く)で、電話連絡が可能な方。未成年の方は親権者の同意が必要」

18歳以上なら誰でも申し込みが可能という事ですね。大学生も可能です。

引用:ライフカード公式サイト

「電話連絡が可能な方」は電話代をしっかり払える経済力があるか?を確かめています。一応審査の一つで、振り分けをしています。

必要年収ですが、ライフカードの申し込み資格や特典内容などをから検証すると以下のような感じになります。

- 社会人なら年収200万円以上

- 未成年・大学生なら年収50万円以上で、未成年は安定した収入がある親権者の同意が必要

これはあくまでもライフカードが対象に設定しているユーザー像の年収の予想額です。この金額以下でも全然可能性はありますよ!

審査は自動審査のスコアリングシステムで行われ、12時までに申し込みが完了していれば最短5分で審査結果が出ます!(土日祝を含む)ただしカードが届くまでに最短で3営業日かかります。

有料版の審査は時間がかかります。土日祝は不可です。

在籍確認は基本的にないですが、スーパーホワイトや転職後の申込などや、有料版の場合は有る可能性があります。

- クレヒスも問題無いし、特に審査に不安はない方は「通常版」

- クレヒスに自信が無い、30代以上でクレジットカードを初めて作る(スーパーホワイト)方は「有料版」

思った以上に良い結果が待っていると思いますよ!

申し込みはこちらから!

審査優遇の有料版はコチラ

↓↓

ライフカードのさらに詳しい情報や入会キャンペーン最新情報はコチラの記事をご覧ください。

-

-

ライフカードの入会キャンペーンは最大10000円相当!獲得手順を解説

「入会キャンペーンは簡単に獲得出来るの?」 「ポイントの使い道は?」 ライフカードの入会キャンペーン ...